Справка 2 ндфл с вычетом на ребенка образец за 2015 год

Чтобы избежать возможных конфликтов, сведения о выплате нормируемых доходов в справке 2-НДФЛ лучше указывать в двух графах:

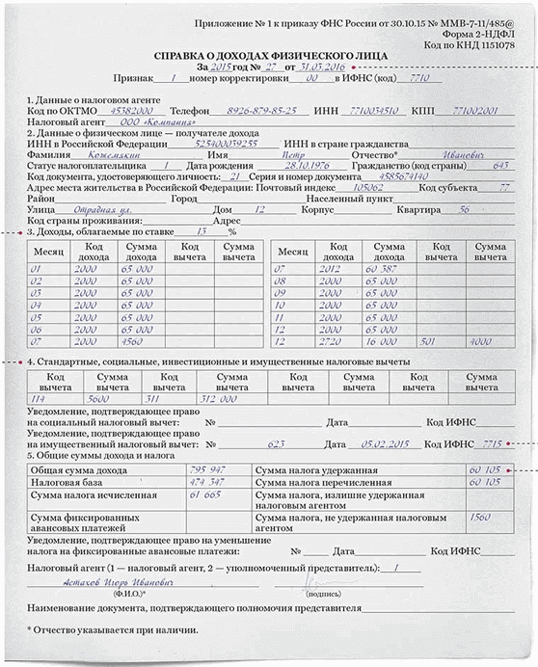

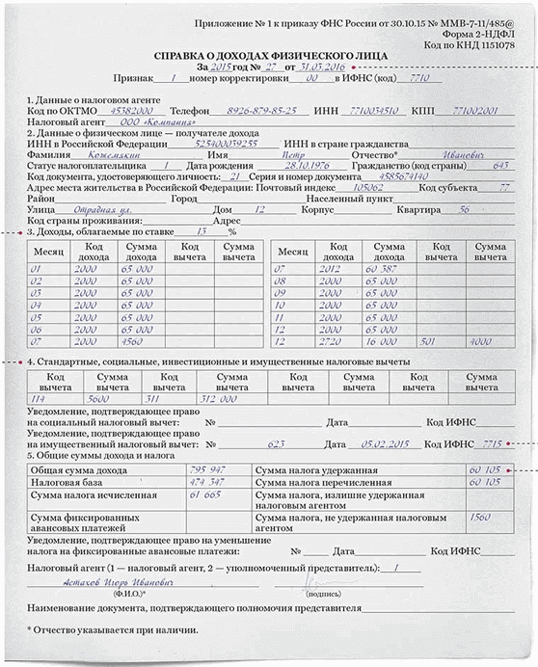

Если работник в 2015 году получал через своего работодателя имущественный налоговый вычет, то в этом разделе нужно указать номер уведомления, подтверждающего право работника на вычет, дату выдачи такого уведомления и код ИФНС, выдавшей уведомление. С этого года через своего работодателя можно получать и социальный налоговый вычет. Подробнее об этом читайте тут: https://www.klerk.ru/buh/articles/437460/ Поэтому в новой форме справки добавилось поле для указания реквизитов уведомления и на получение социального вычета.

Код соответствующего вычета берется из справочника «Коды видов вычетов налогоплательщика» (приложение № 2 к приказу ФНС от 10.09.15 № ММВ-7-11/387@).

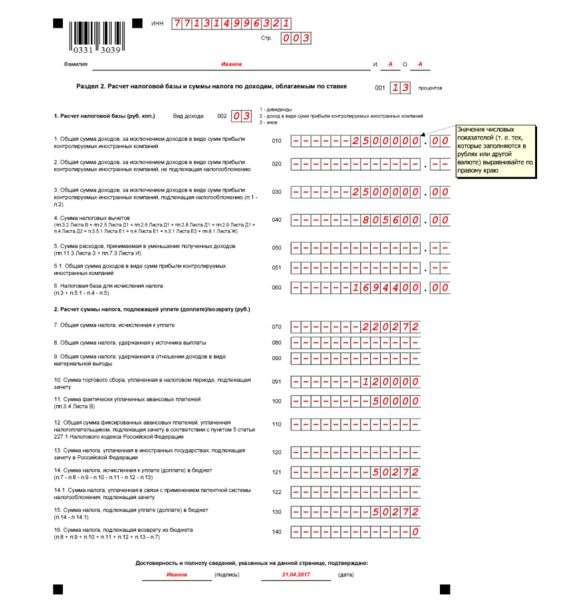

Раздел 5 справки формируется отдельно по каждой ставке налога и виду дохода. Поэтому если компания в течение налогового периода выплачивала физическому лицу доходы, облагаемые по разным налоговым ставкам (например, 13 % и 35 %), то для каждой из ставок нужно заполнить разделы 3-5 справки 2-НДФЛ.

Порядок заполнения данного раздела для наглядности представим в таблице.

Наименование поля | Содержание |

| Общая сумма дохода | Общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4. |

| Налоговая база | Налоговая база, с которой исчислен налог. Рассчитывается так: из суммы дохода, отраженной в поле «Общая сумма дохода», вычитается сумма вычетов, отраженных в разделах 3 и 4. |

| Сумма налога исчисленная | Общая сумма исчисленного НДФЛ (сумма налоговой базы умножается на ставку). |

| Сумма фиксированных авансовых платежей | Сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога. Такого поля в прежней форме справки не было. Оно заполняется только в отношении иностранных работников. Сразу под таблицей имеется новое поле для указания реквизитов уведомления, подтверждающего право на уменьшение налога на фиксированные авансовые платежи (номер и дата уведомления, а также код налогового органа, выдавшего уведомление). |

| Сумма налога удержанная | Общая сумма удержанного НДФЛ. |

| Сумма налога перечисленная | Общая сумма перечисленного НДФЛ. |

| Сумма налога, излишне удержанная налоговым агентом | Не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде. |

| Сумма налога, не удержанная налоговым агентом | В справках с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде. |

Обратимся к пункту 2 статьи 223 НК РФ. Там говорится, что в целях исчисления НДФЛ датой получения зарплаты признается последний день месяца, за который она начислена. Из этой нормы следует, что зарплата за декабрь 2015 года отражается в справке 2-НДФЛ за 2015 год даже в случае, если зарплата была выплачена только в январе 2016 года.

Такой позиции придерживается и ФНС в Письме от 03.02.2012 № ЕД-4-3/1692@. В этом же письме налоговики поясняют, что помимо декабрьской зарплаты, выплаченной в январе, в справке нужно отразить и исчисленный с этой зарплаты НДФЛ в качестве перечисленного налога, не смотря на то, что перечислен он был в январе.

Источник

40 Калужская область

Дата публикации: 14.03.2016

Издание: Газета «Калужская неделя»

Тема: Налог на доходы физических лиц

Источник:

Большинство работодателей уже приступило к формированию справок по форме 2-НДФЛ за прошлый год. Трудности возникают у тех, кто оказался в нестандартной ситуации: задолженность по зарплате, излишняя уплата налога, превышение вычетов над доходами и прочее.

Зарплату начислили в 2015 году, а выплатили в 2016 году

Многие работодатели выдают декабрьскую зарплату в январе. Кроме того, есть компании и ИП, которые в новом году погашают задолженность по заработной плате за несколько месяцев прошлого года. При этом бухгалтер удерживает и перечисляет в бюджет налог на доходы. Каким образом отразить это в справке 2-НДФЛ?

Любые сведения, относящиеся к прошлогодним доходам, необходимо показывать в справке за прошлый год. Это правило действует и в случае, когда налог с прошлогодней зарплаты перечислен уже в новом году. Если же 2-НДФЛ за прошлый год уже сдана, работодателю придется представить корректировку.

В корректирующей справке следует продублировать данные исходного документа и плюс к этому указать величину НДФЛ, который был удержан и перечислен после Нового года. Эта цифра войдет в итоговые показатели, отраженные в разделе 5 в полях «Сумма налога удержанная» и «Сумма налога перечисленная».

НДФЛ удержали правильно, но перечислили излишне

Некоторые трудности вызывает ситуация, когда налог начислен и удержан верно, но в бюджет ошибочно перечислена завышенная сумма налога. Чтобы правильно заполнить форму 2-НДФЛ, нужно руководствоваться следующим утверждением: излишне уплаченная сумма не является налогом. Следовательно, она не должна отражаться в справке о доходах. Таким образом, в разделе 5 поля «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» надо заполнить так, как будто переплаты не было.

Приведем пример. Допустим, работодатель начислил и удержал НДФЛ в размере 10 000 руб., а в бюджет по ошибке перечислил 15 000 руб. В справке о доходах в соответствующих полях раздела 5 бухгалтер должен проставить цифру 10 000. Что касается переплаты, то ее можно зачесть или вернуть. Для этого нужно провести сверку с бюджетом, а затем написать заявление в инспекцию.

Сумма стандартных вычетов работника превысила его доходы

Случается, что размер стандартных вычетов работника оказывается больше, чем его доход. Это происходит, в частности, когда сотрудник с маленьким окладом получает вычет сразу на нескольких детей.

При подобных обстоятельствах заполнить форму 2-НДФЛ непросто, так как бухгалтерские программы обычно не позволяют указывать превышение вычетов над доходами. Причина в том, что облагаемая база по налогу на доходы может быть положительной или нулевой, но не отрицательной.

Для решения проблемы раздел 4 справки нужно заполнить так, чтобы сумма вычетов по всем кодам равнялась величине дохода. Проще говоря, размер вычетов следует «подогнать» под размер дохода, чтобы облагаемая база приняла нулевое значение. В разделе 5 в полях «Налоговая база», «Сумма налога исчисленная» и «Сумма налога удержанная» следует поставить нули.

Пример: В течение года сотрудник получал «детские» вычеты на первого, второго и третьего ребенка (коды вычетов 114, 115 и 116 соответственно). Суммарная величина вычетов по коду 114 составила за год 16 800 руб. (1 400 руб. х 12 мес.). Суммарная величина вычетов по коду 115 также составила за год 16 800 руб. Суммарная величина кодов по вычету 116 составила за год 36 000 руб. (3 000 руб. х 12 мес.). Итого за год размер всех «детских» вычетов достиг 69 600 руб.(16 800 + 16 800 + 36 000). Зарплата работника равнялась 4 500 руб. в месяц, и по итогам года составила 54 000 руб. (4 500 руб. х 12 мес.). При заполнении формы 2-НДФЛ бухгалтер «подогнал» суммарное значение вычетов под величину дохода. Для этого в разделе 4 справки по коду 114 он указал сумму вычета 16 800, по коду 115 сумму вычета 16 800, а по коду 116 — сумму вычета 20 800 (54 000 — 16 800 — 16 800).

Обратите внимание: работодатель не должен представлять справку с признаком «2». Дело в том, что этот признак присваивается справкам, которые сдаются в связи с невозможностью удержать НДФЛ. Но в случае превышения вычетов над расходами налог удерживать вообще не нужно. Значит, бухгалтеру достаточно оформить справку с признаком «1».

Инспекция с первого раза не приняла справку

Нередко бывает так, что одни справки 2-НДФЛ инспекция принимает сразу, а в других находит ошибки и «возвращает» на доработку. Бухгалтеры сомневаются, как поступить после исправления изъянов: сдать заново все справки, либо представить только те, в которых были недочеты? Помимо этого возникают неясности, считается ли исправленная справка корректировочной и какой номер ей присвоить.

Сдавать повторно все справки не нужно, достаточно представить исправленные. Корректировочными такие формы не являются, поэтому в заголовке в поле «Номер корректировки» следует поставить «00». У исправленной справки остается такой же номер, как у исходной, но меняется дата — при повторной сдаче формы 2-НДФЛ бухгалтер должен поставить дату, когда внесены исправления.

Источник

Не позднее 1 апреля в инспекцию надо подать справки 2-НДФЛ за 2015 год о доходах и удержанном налоге. Изменился не только бланк, но и порядок заполнения. Смотрите образец заполнения 2-НДФЛ за 2015 год.

Форма 2-НДФЛ новая. Она утверждена приказом ФНС России от 30.10.2015 № ММВ-7-11/485.

Обратите внимание, сдавать справки 2-НДФЛ за 2015 год в электронном виде надо через интернет, если численность сотрудников превышает 25 человек. Новый порядок действует с 2016 года (ст. 230 НК РФ). Если количество человек меньше 25, справки можно сдать на бумаге.

Справки 2-НДФЛ надо подать в инспекцию по местонахождению компании. За сотрудников филиала справки направляет головной офис. Но сведения надо подать в инспекцию, в которой состоит на учете подразделение (письмо ФНС России от 30.05.2012 № ЕД-4-3/8816@).

- Как скорректировать справки 2-НДФЛ за 2015 год

Если сдать 2-НДФЛ после 1 апреля, штраф составит 200 рублей за каждую несданную справку (ст. 126 НК РФ). За каждую справку с ошибкой инспекторы теперь оштрафуют на 500 рублей (ст. 126.1 НК РФ).

Ниже смотрите образец заполнения справок.

Образец заполнения 2-НДФЛ за 2015 год

Скачать Образец заполнения 2-НДФЛ за 2015 год

Заполнение 2-НДФЛ за 2015 год

В справках 2-НДФЛ с признаком 1 надо отразить все доходы – и те, с которых удержан налог, и те, с которых не удержан. Например, если компания выдала в конце года подарок, с которого не удержала НДФЛ, то в справке надо показать его стоимость, а также неудержанный налог.

Вычеты в справках 2-НДФЛ за 2015 год надо заполнить и в разделе 3, и в разделе 4. В разделе 3 надо показать вычеты по доходам, которые не полностью облагаются НДФЛ. В разделе 4 – стандартные и имущественные вычеты.

Вместе с имущественными вычетами надо также заполнить реквизиты уведомления – номер, дату выдачи и код ИФНС. Если этого не сделать, налоговики потребуют уточнить справки, а заодно и оштрафовать.

Справку 2-НДФЛ за 2015 год на физлицо, у которого компания не удержала налог со всех выплат, надо сдать дважды. Эта обязанность следует из порядка заполнения справок (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@). В нем сказано, что в разделе 5 обеих справок надо отразить сумму неудержанного НДФЛ.

Справку 2-НДФЛ за 2015 год на физлицо, у которого компания не удержала налог со всех выплат, надо сдать дважды. Эта обязанность следует из порядка заполнения справок (утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@). В нем сказано, что в разделе 5 обеих справок надо отразить сумму неудержанного НДФЛ.

Порядок заполнения формы 2-НДФЛ за 2015 год

В разделе 2 заполняются сведения о физлице, которое получило доход: Ф.И.О., ИНН, статус (резидент или нерезидент), дату рождения, адрес, паспортные данные и т. д.

Ф.И.О. и паспорт надо заполнить сведения на дату подачи сведений. Например, если работница вышла замуж и поменяла фамилию или паспорт, надо заполнить новые данные.

На практике сотрудники забывают сообщить в бухгалтерию новые данные. Если работники этого не сделали, то нужно заполнить те данные, которые известны. Мы считаем, что из-за этого инспекторы не вправе оштрафовать компанию за недостоверные сведения. Ведь компания не виновата, что сотрудник не представил новые данные.

В любом случае перед сдачей справок будет не лишним напомнить всем сотрудникам, что необходимо сообщить о новом паспорте, адресе и др. Это минимизирует риск ошибок и штрафов.

ИНН по общему правилу надо заполнить, если этот номер есть у работника. Если организация номер не знает, его можно выяснить на сайте ФНС в разделе «Узнай ИНН» или уточнить у самого работника. По нашему опросу, именно так делают 89% коллег.

Если у работника нет номера или компания не знает его и не может уточнить, то можно оставить поле пустым. Программа выдаст предупреждение, если в справке заполнен код страны 643, но нет ИНН (письмо ФНС России от 27.01.2016 № БС-4-11/1068@). Такие сведения считаются принятыми. А вот произвольный номер ставить рискованно. Инспекторы могут не принять такие справки.

- ИНН в 2-НДФЛ за 2015 год

- За неверный ИНН в 2-НДФЛ налоговики оштрафуют

Адрес в разделе 2 справки надо записать адрес работника по месту его постоянной регистрации в России. Реквизиты временной регистрации отражать не надо. Если работник зарегистрирован в Москве или Санкт-Петербурге, поле «город» надо оставить пустым. В этом случае достаточно заполнить код субъекта. Например, для Москвы – код 77.

В справке на иностранца надо записать адрес по месту регистрации в России, месту жительства или пребывания. Но поле можно оставить пустым, если адрес неизвестен. Тогда необходимо заполнить код страны и адрес жительства за рубежом.

Статус в новой справке теперь больше кодов для статуса плательщика. В прежней форме было всего три кода: 1 – резиденты, 2 – нерезиденты, 3 – высококвалифицированные специалисты. Список пополнился еще тремя кодами: 4 – переселенцы, которые живут за рубежом, 5 – беженцы-нерезиденты, 6 – иностранцы, которые работают на основании патента.

Из новой справки не ясно, какой код ставить для временно пребывающих иностранцев-резидентов. Для них подходят сразу два кода – 1 и 6. Но если компания уменьшала налог работника на фиксированные авансы, то инспекторы на местах рекомендуют ставить новый код 6.

Еще не ясно, как заполнить статус для работников, которые приехали из Киргизии. С 12 августа Киргизия вошла в состав стран ЕАЭС, потому граждане Киргизии теперь имеют те же права, что и россияне. В Минфине считают, что в справке за 2015 год по таким работникам надо поставить код 1, как для резидентов.

Доходы в справке 2-НДФЛ. В разделе 3 надо заполнить доходы, которые “физик” получил от компании в каждом месяце. Например, зарплату, отпускные, материальную помощь, подарки и прочее вместе с кодами. Коды доходов надо взять из приказа ФНС России от 10.09.2015 № ММВ-7-11/387@.

- Коды доходов по НДФЛ в 2016 году

В 2-НДФЛ за 2015 год надо включить зарплату за декабрь, которую компания выдала в январе 2016 года. В 2-НДФЛ также попадут и отпускные, которые работники получили в декабре 2015 года, но в отпуск ушли в январе. Ведь датой получения зарплаты считается последний день месяца, за который начислен доход, а для отпускных – день выдачи денег (ст. 223 НК РФ).

Если один и тот же работник получил доходы по разным ставкам (например, 13, 30 и т. д.), раздел 3 надо заполнить для каждой из них. Дивиденды с 2015 года облагаются по той же ставке, что и зарплата, – 13%. Поэтому их можно записать в разделе 3 вместе с зарплатой, только с отдельным кодом 1010. Кстати, АО не заполняют дивиденды в справках 2-НДФЛ.

Некоторые коды в справке новые. Например, если участник вышел из ООО, то стоимость выплаченной доли надо заполнить в справке с кодом 1542. Раньше налоговики советовали ставить код 4800 “Иные доходы”.

Вычеты в справке 2-НДФЛ. В справке есть два раздела, где надо показать вычеты, – разделы 3 и 4.

В разделе 3 надо показывать вычеты по доходам, которые не полностью облагаются НДФЛ (подарки, материальная помощь и т. п.). А в разделе 4 – стандартные, социальные и имущественные вычеты.

- Коды вычета в справке 2 НДФЛ в 2016 году

Вычеты на лечение и обучение в справке за 2015 год не надо. Такие вычеты работники смогут получать в компании только с 2016 года.

Сумма вычетов в разделах 3 и 4 не должна превышать доходы работника. Поэтому если вычет больше, то надо поставить только ту сумму, которая не превышает доход.

ОКТМО в справке 2-НДФЛ надо ставить тот, который компания ставила в платежке при уплате НДФЛ. Для кода отведено 11 символов. Если код восьмизначный, то вместо последних цифр в справке надо заполнить прочерки – “12891754-“. Если записать несуществующий код или прочерки, то налоговики не примут справку. В справках за подразделения надо ставить ОКТМО этих офисов.

Налог в справке 2-НДФЛ. Как правило, в разделе 5 исчисленный, удержанный и перечисленный налоги должны совпадать. Если есть расхождения, не исключены ошибки. Например, если компания заплатила больше, чем удержала, то в справке надо показать только сумму в пределах удержанной. Если показать больше, то инспекторы потребуют ее уточнить. Ведь излишне перечисленная сумма – это не налог.

Если компания в 2015 году уменьшала НДФЛ работника-иностранца на стоимость авансов, которые он заплатил за патент, то необходимо заполнить специальные поля в разделе 5. В поле “Сумма фиксированных авансовых платежей” надо заполнить авансы, на которые компания уменьшила НДФЛ. А в отдельном поле записать номер и дату уведомления, подтверждающего право на уменьшение, а также код ИФНС.

Специальная подборка: Справки 2-НДФЛ за 2015 год

Источник

Большинство работодателей уже приступило к формированию справок по форме 2-НДФЛ за прошлый год. Трудности возникают у тех, кто оказался в нестандартной ситуации: задолженность по зарплате, излишняя уплата налога, превышение вычетов над доходами и проч. В этой статье мы даем практические рекомендации по заполнению формы 2-НДФЛ в сложных случаях.

В 2015 году зарплату начислили, но не выплатили

Среди организаций и ИП немало таких, кто оказался в сложной финансовой ситуации и не может своевременно выплачивать зарплату. У бухгалтера возникает вопрос: нужно ли отражать начисленную, но не выданную заработную плату в справке 2-НДФЛ? И, если нужно, то какие поля следует заполнить?

На первый взгляд может показаться, что заполнять 2-НДФЛ не потребуется до тех пор, пока работодатель не погасит задолженность перед сотрудником. Действительно, в разделах 3 и 5 справки указываются сведения о доходах, начисленных и фактически полученных физическим лицом. Об этом сказано в порядке заполнения формы сведений о доходах, утвержденном приказом Минфина России от 30.10.15 № ММВ-7-11/485@. Тогда как в нашем случае речь идет о доходах, которые фактически не получены.

Тем не менее, начисленная заработная плата должна попасть в справку независимо от того, выдана ли она работнику. Объясняется это тем, что датой получения дохода в виде оплаты труда считается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Значит, начисленная зарплата считается полученной, даже если деньги к сотруднику не поступили. Как следствие, в справке 2-НДФЛ следует отразить начисленную, но не выданную зарплату.

Начисленную сумму нужно указать в разделе 3 в поле «Сумма дохода» за тот месяц, за который она начислена. Далее начисленная зарплата войдет в состав итогового показателя, отраженного в разделе 5 в поле «Общая сумма дохода». Эта же величина за минусом вычетов войдет в состав итогового показателя, отраженного в разделе 5 в поле «Налоговая база».

Налог с начисленной, но не выданной зарплаты, будет показан в составе итогового показателя в разделе 5 в поле «Сумма налога исчисленная». Поля «Сумма налога удержанная» и «Сумма налога перечисленная» в разделе 5 не заполняются. Добавим, что бухгалтер должен заполнить только справку с признаком «1». Обязанность по представлению справки с признаком «2» возникает в связи с невозможностью удержать НДФЛ (п. 5 ст. 226 НК РФ). А при задержке зарплаты об удержании налога речь не заходит.

Зарплату начислили в 2015 году, а выплатили в 2016 году

Многие работодатели выдают декабрьскую зарплату в январе. Кроме того, есть компании и ИП, которые в новом году погашают задолженность по заработной плате за несколько месяцев прошлого года. При этом бухгалтер удерживает и перечисляет в бюджет налог на доходы. Каким образом отразить это в справке 2-НДФЛ?

По мнению специалистов ФНС России любые сведения, относящиеся к прошлогодним доходам, необходимо показывать в справке за прошлый год. Это правило действует и в случае, когда налог с прошлогодней зарплаты перечислен уже в новом году. Если же 2-НДФЛ за прошлый год уже сдана, работодателю придется представить корректировку. Такое мнение изложено в письме от 02.03.15 № БС-4-11/3283. (см. «ФНС уточнила, как отразить в 2-НФДЛ зарплату за прошлый год, выплаченную в 2015 году»).

В корректирующей справке следует продублировать данные исходного документа и плюс к этому указать величину НДФЛ, который был удержан и перечислен после Нового года. Эта цифра войдет в итоговые показатели, отраженные в разделе 5 в полях «Сумма налога удержанная» и «Сумма налога перечисленная».

НДФЛ удержали правильно, но перечислили излишне

Некоторые трудности вызывает ситуация, когда налог начислен и удержан верно, но в бюджет ошибочно перечислена завышенная сумма налога. Чтобы правильно заполнить форму 2-НДФЛ, нужно руководствоваться следующим утверждением: излишне уплаченная сумма не является налогом. Следовательно, она не должна отражаться в справке о доходах. Таким образом, в разделе 5 поля «Сумма налога исчисленная», «Сумма налога удержанная» и «Сумма налога перечисленная» надо заполнить так, как будто переплаты не было.

Приведем пример. Допустим, работодатель начислил и удержал НДФЛ в размере 10 000 руб., а в бюджет по ошибке перечислил 15 000 руб. В справке о доходах в соответствующих полях раздела 5 бухгалтер должен проставить цифру 10 000. Что касается переплаты, то ее можно зачесть или вернуть. Для этого нужно провести сверку с бюджетом, а затем написать заявление в ИФНС.

Сумма стандартных вычетов работника превысила его доходы

Случается, что размер стандартных вычетов работника оказывается больше, чем его доход. Это происходит, в частности, когда сотрудник с маленьким окладом получает вычет сразу на нескольких детей.

При подобных обстоятельствах заполнить форму 2-НДФЛ непросто, так как бухгалтерские программы обычно не позволяют указывать превышение вычетов над доходами. Причина в том, что облагаемая база по налогу на доходы может быть положительной или нулевой, но не отрицательной.

Для решения проблемы раздел 4 справки нужно заполнить так, чтобы сумма вычетов по всем кодам равнялась величине дохода. Проще говоря, размер вычетов следует «подогнать» под размер дохода, чтобы облагаемая база приняла нулевое значение. В разделе 5 в полях «Налоговая база», «Сумма налога исчисленная» и «Сумма налога удержанная» следует поставить нули.

Пример

В течение года сотрудник получал «детские» вычеты на первого, второго и третьего ребенка (коды вычетов 114, 115 и 116 соответственно). Суммарная величина вычетов по коду 114 составила за год 16 800 руб. (1 400 руб. х 12 мес.). Суммарная величина вычетов по коду 115 также составила за год 16 800 руб. Суммарная величина кодов по вычету 116 составила за год 36 000 руб. (3 000 руб. х 12 мес.). Итого за год размер всех «детских» вычетов достиг 69 600 руб.(16 800 + 16 800 + 36 000). Зарплата работника равнялась 4 500 руб. в месяц, и по итогам года составила 54 000 руб. (4 500 руб. х 12 мес.). При заполнении формы 2-НДФЛ бухгалтер «подогнал» суммарное значение вычетов под величину дохода. Для этого в разделе 4 справки по коду 114 он указал сумму вычета 16 800, по коду 115 сумму вычета 16 800, а по коду 116 — сумму вычета 20 800 (54 000 — 16 800 — 16 800).

Обратите внимание: работодатель не должен представлять справку с признаком «2». Дело в том, что этот признак присваивается справкам, которые сдаются в связи с невозможностью удержать НДФЛ. Но в случае превышения вычетов над расходами налог удерживать вообще не нужно. Значит, бухгалтеру достаточно оформить справку с признаком «1».

Инспекция с первого раза не приняла справку

Нередко бывает так, что одни справки 2-НДФЛ инспекция принимает сразу, а в других находит ошибки и «возвращает» на доработку. Бухгалтеры сомневаются, как поступить после исправления изъянов: сдать заново все справки, либо представить только те, в которых были недочеты? Помимо этого возникают неясности, считается ли исправленная справка корректировочной и какой номер ей присвоить.

Сдавать повторно все справки не нужно, достаточно представить исправленные. Корректировочными такие формы не являются, поэтому в заголовке в поле «Номер корректировки» следует поставить «00». У исправленной справки остается такой же номер, как у исходной, но меняется дата — при повторной сдаче формы 2-НДФЛ бухгалтер должен поставить дату, когда внесены исправления.

Источник